Материальная выгода от экономии на процентах по беспроцентному займу подлежит налогообложению. Рассмотрим порядок расчета и особенности налогообложения такой выгоды.

Содержание

Понятие материальной выгоды

Материальная выгода возникает, когда заемщик получает беспроцентный займ или займ под процент ниже ставки рефинансирования ЦБ РФ. Эта выгода облагается НДФЛ по ставке 35%.

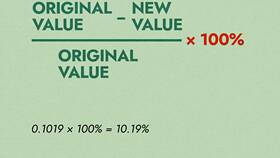

Формула расчета материальной выгоды

| Показатель | Формула |

| Материальная выгода | (2/3 ставки ЦБ РФ) × Сумма займа × (Дни пользования / 365) |

| НДФЛ к уплате | Материальная выгода × 35% |

Порядок расчета по шагам

- Определите сумму беспроцентного займа

- Уточните актуальную ставку рефинансирования ЦБ РФ

- Рассчитайте количество дней пользования займом

- Примените формулу расчета материальной выгоды

- Вычислите сумму НДФЛ (35% от материальной выгоды)

Пример расчета

Займ 500 000 рублей на 90 дней. Ставка ЦБ РФ - 7%.

- Расчетная ставка: 2/3 × 7% = 4,67%

- Материальная выгода: 500 000 × 4,67% × (90/365) = 5 763 рубля

- НДФЛ: 5 763 × 35% = 2 017 рублей

Особые случаи

| Ситуация | Особенности расчета |

| Займ в иностранной валюте | Используется ставка 9% вместо 2/3 ставки ЦБ |

| Частичное погашение | Расчет ведется по остатку задолженности |

| Займ между физлицами | Облагается, если сумма превышает 600 000 руб |

Когда материальная выгода не облагается

- Займы на покупку жилья у работодателя

- Ипотечные займы с господдержкой

- Займы между взаимозависимыми лицами при определенных условиях

Сроки уплаты налога

НДФЛ с материальной выгоды должен быть уплачен не позднее 1 июля года, следующего за годом получения выгоды. Работодатели удерживают налог при ближайшей выплате зарплаты.